Marketz Special: Tempen på USAs ekonomi

Många gäspar när obligationer kommer på tal. I osäkra tider har obligationer ofta varit en ganska säker placering. Vi gör dock klokt i att fundera på hur obligationer av olika de slag nu alltmer börjar få finansiell sprängkraft.

I den här krönikan reflekterar vi främst över vissa aspekter av statsobligationer. Därmed lämnar vi andra typer av obligationer t ex företagsobligationer därhän. Dessa är inte mindre giftiga men vi får återkomma om dem i en annan krönika.

Vi tar det från grunden. En obligation är en skuldsedel. Någon som vill låna en större mängd pengar ger ut ett obligationslån. En enskild obligation har ett nominellt eller ursprungligt värde som uppgår till t ex 1 000 kr. Hela obligationslånet omfattar sedan kanske flera tusen obligationer och kan totalt uppgå till miljoner eller miljarder kr.

Obligationslån

Obligationslånet kan ges ut av en stat, ett företag, en bank eller en hypotekskassa. Lånet får en fast räntesats och en fast löptid t ex 3 % som gäller under löptiden 10 år. Olika investerare t ex pensionsfonder, banker, penningmarknadsfonder och även privatpersoner köper och sedan kan obligationerna även bli föremål för börshandel. Kursen på en enskild obligation kan variera och därmed avvika från det nominella värdet. När löptiden går ut betalar låntagaren dock tillbaka det nominella värdet till långivaren.

Den risk som investerarna upplever påverkar kursen på obligationen. Exempelvis kan kursen på en italiensk statsobligation sjunka eftersom man bedömer att den politiska situationen i Italien har blivit alltmer besvärlig. Förändringarna i det allmänna ränteläget påverkar också. Exempelvis kan kursen på en amerikansk statsobligation stiga om FED sänker räntan.

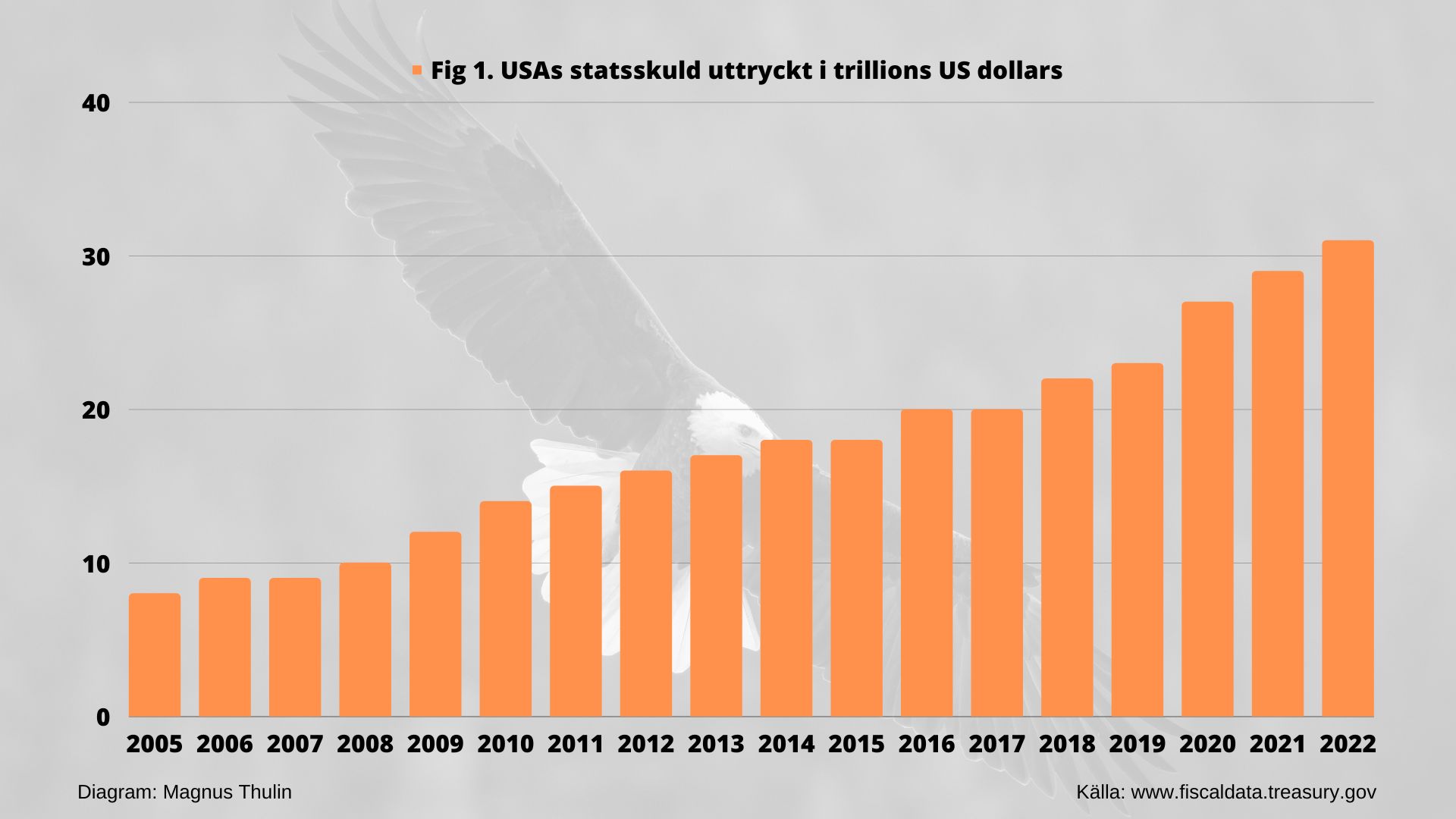

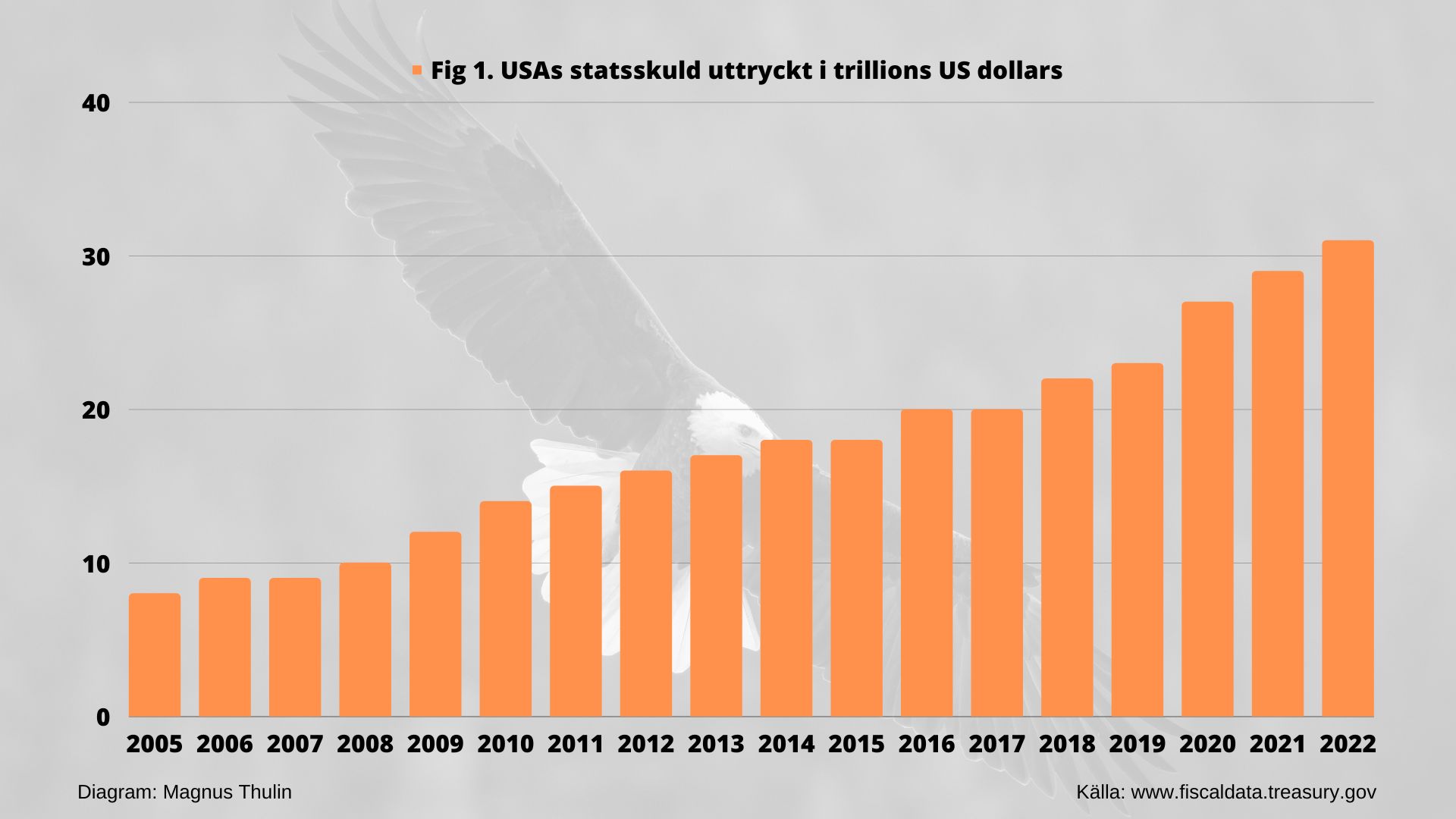

Vi fokuserar först på situationen i USA. Landet har under många år kört med underskott i sin statsbudget. I fig 1 ser du hur underskottet har ökat sedan 2005.

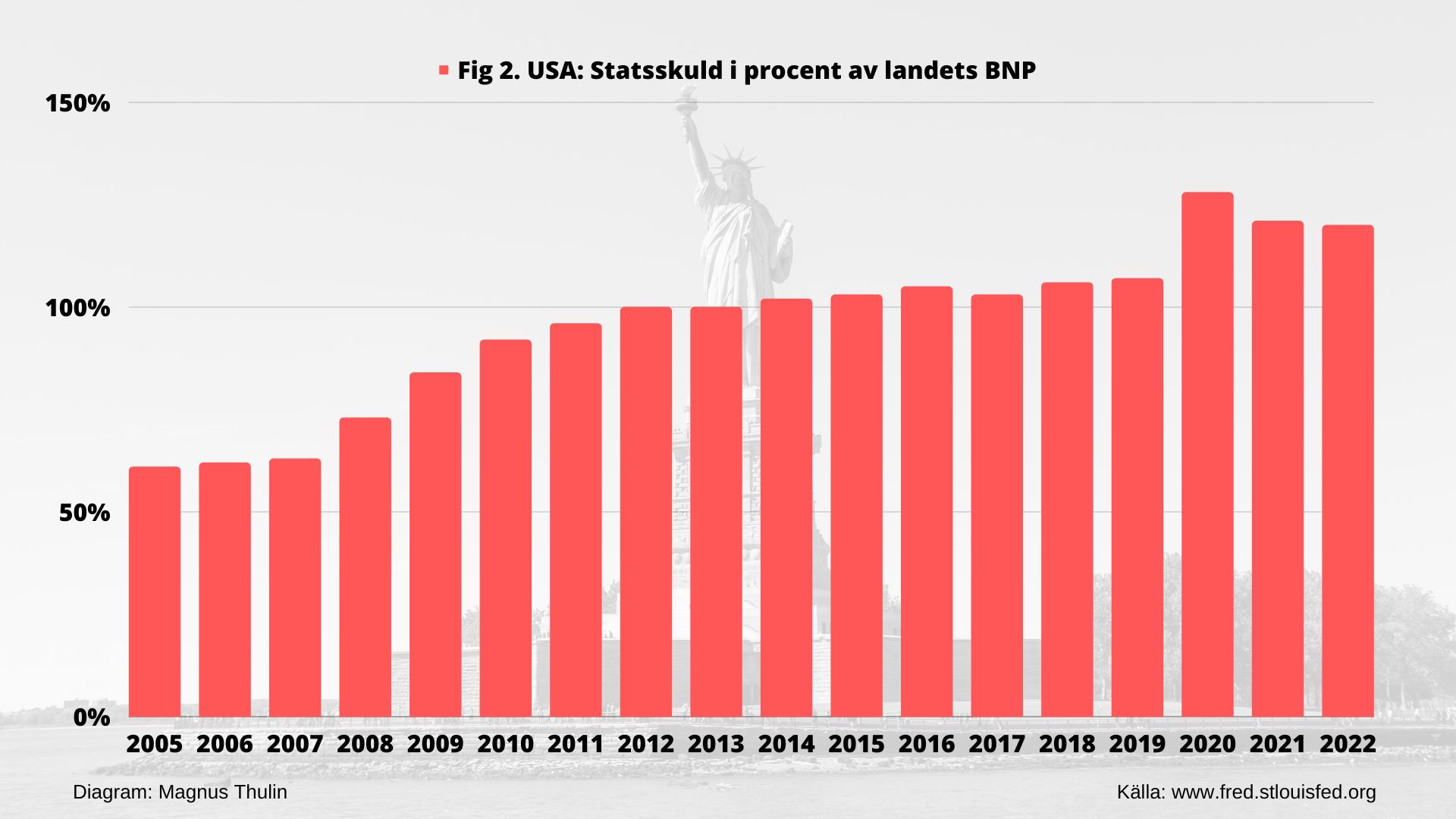

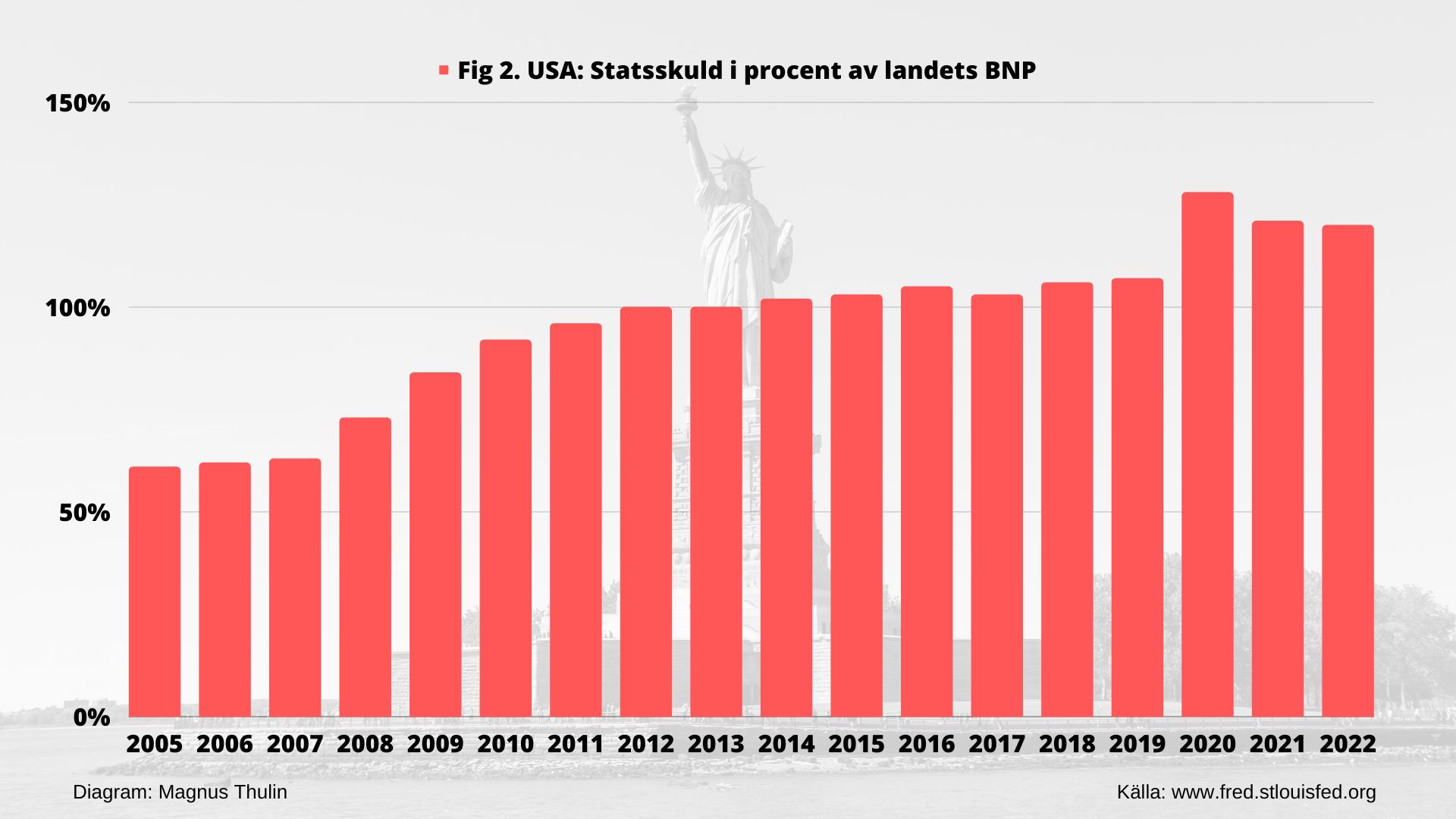

Ett alternativt sätt att beskriva statsskulden är att ställa den i relation till landets BNP. Se fig 2. Även med detta mått har statsskulden ökat kraftigt. Inte ens efter andra världskriget var statsskulden uttryckt i procent av BNP så stor som den är nu.

Finansiering av lån

Hur finansierar USA då sin skuld. Jo, i första hand med obligationer. Amerikanska investerare främst pensionsfonder, banker och penningmarknadsfonder köper dessa obligationer medan andra länder främst Japan och Kina men även Sverige köper ca 1/3 och har dessa obligationer som en del av sin valutareserv.

Så långt är väl allt väl. Visserligen har skulden ökat kraftigt men så länge USA har en stark ekonomi och förtroendet för dollarn är starkt så kan man nog fortsätta lånekarusellen. Eftersom dollarn är den överlägset starkaste reservvalutan i världen så kan antagligen USA fortsätta att finansiera sin alltför stora konsumtion med att ge ut nya obligationer. Kanske. Man har ju dessutom hjälp av inflationen eftersom stigande priser urholkar värdet på skulder. Dock finns det ett aber.

I samband med lehmankraschen insåg Ben Bernanke, dåvarande FED-chefen och nu även nobelpristagare, att om man inte höll ekonomin under armarna så skulle vi få en ny depression (som en tillfällighet hade han själv doktorerat på 30-talsdepressionens orsaker). Han såg då till att smörja ekonomin med mer pengar och vi fick lära oss ett nytt uttryck – Quantative easing, QE, eller kvantitativa lättnader.

Quantative easing

Vad då QE? Jo FED tryckte upp nya pengar och började köpa upp obligationer på marknaden. Pensionsfonder och andra sålde obligationer till FED och för dessa pengar köpte man något annat som t ex fastigheter eller aktier och därmed kom de nytryckta pengarna ut på den allmänna marknaden. Man sa att pengarna strömmade från Wall Street till Main Street. Festen kunde fortsätta.

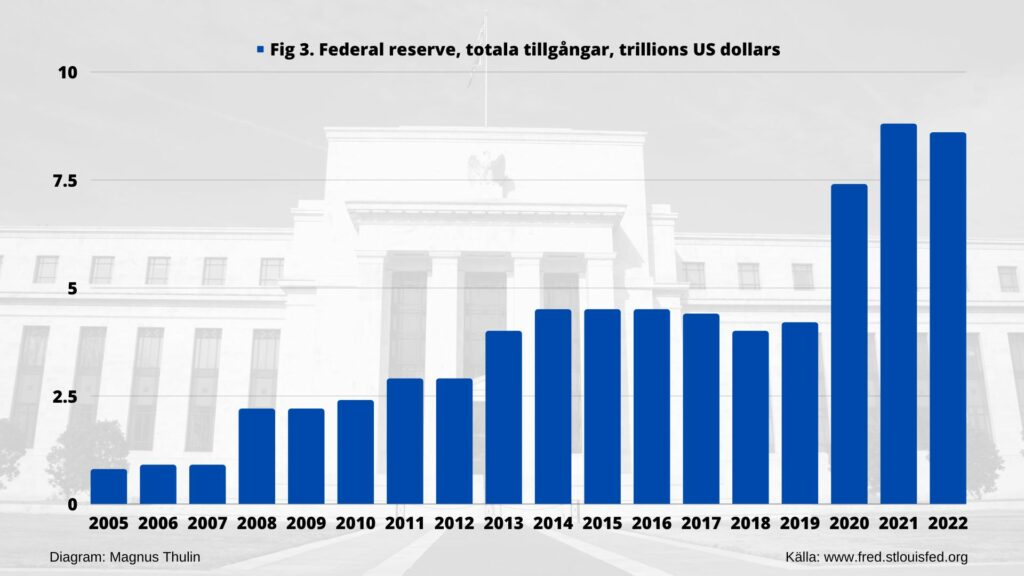

I samband med lehmankraschen och under de närmaste åren därefter ökade FED:s obligationsinnehav från ca 1 trillion till ca 4 trillioner. Pandemin gav världsekonomin en ny chock 2020 och man tog till QE igen och FED har nu ökat sitt obligationsinnehav till nästan 9 trillioner vilket motsvarar ca 40 % av USA:s BNP. Se fig 3. (Källa: fred.stlouisfed.org). Under pandemins mörkaste dagar upphörde dessutom obligationsmarknaden nästan att fungera vilket innebar att FED fick gå in och stödköpa obligationer.

Nått vägs ände

I våra tidigare krönikor har vi beskrivit inflationen och dess orsaker. QE har vi angivit som en av de viktigaste orsakerna till den inflation vi har haft och har. USA har också flera medskyldiga till det läge som vi befinner oss. Europeiska Centralbanken, Bank of England, Sveriges Riksbank och de flesta andra centralbanker har inte varit sena att tillämpa QE.

Vi tror att vi har nått vägs ände med QE. Skulle det uppstå nya krislägen så kan vi inte ta till QE utan att elda på inflationen. Regeringskrisen i Storbritannien illustrerar vilka risker vi har att göra med. När Mrs Truss presenterade sina förslag till skattesänkningar föll pundet kraftigt och drog med sig brittiska statsobligationer neråt. Brittiska pensionsfonder blev tvingade att sälja obligationer och kurserna föll ännu mer. Det blev panikläge på finansmarknaderna världen över och Bank of England blev tvungna att stödköpa obligationer. Mrs Truss avgick och en ny regering drog tillbaka förslagen till skattesänkningar. Det hela lugnade ner sig.

Bakgrunden var att flera brittiska pensionsfonder under lågränteåren hade insett att man, trots stora innehav av statsobligationer, inte kunde infria sina pensionslöften. De följde råden från smarta finanskonsulter och belånade sina befintliga obligationer och kunde därmed öka på sitt innehav med ytterligare obligationer. Uppläggen konstruerades med avancerade ränte-swaps dvs derivat i vilka man växlade korta räntor mot långa räntor och vice versa. För att göra detta blev man tvungen att lämna obligationer till banken som säkerhet. När Mrs Truss sedan skrämde hickan ur obligationsmarknaden och obligationskurserna föll så hörde bankerna av sig till pensionsfonderna och begärde förstärkta säkerheter. Pensionsfonderna blev då tvingade att sälja obligationer och kurserna föll ytterligare. Panik utbröt men den här gången kunde centralbanken rädda situationen.

Det brittiska exemplet visar på hur ömtåligt det ekonomiska läget är. Flera finansaktörer har i efterhand uttryckt att de inte hade en aning om att embryot till en global finanskris gömde sig i brittiska pensionsfonder. Man kan ställa sig frågan om det finns fler risker som de inte har en aning om. En mardröm är om det skulle uppstå en liknande situation i USA. Flera amerikanska pensionsfonder är sannolikt minst lika exponerade som de brittiska. Med all respekt för pundet men skulle dollarn roll bli ifrågasatt då är vi illa ute.

Så återigen. Planera för det värsta och hoppas på det bästa.

Noterat i veckan

För ca ett år sedan uttryckte vi vår oro för Apple. Vi blir nu ännu mer oroliga när vi läser att Apple har 20 % av sin försäljning i Kina och att fabriker i Kina sätter samman 90 % av alla i-phones (FT 22-12-25).

Vi har tidigare uttryckt att vi enbart kommit halvvägs med räntehöjningarna. Vi har skrivit att den svenska styrräntan kan gå från dagens 2,5 % till 4,5 % under 2023. Många tycker att vi är alltför alarmistiska men vi konstaterar nu att vi är i gott sällskap. Klas Knot, Nederländers centralbankschef och tillika mångårig ledamot i ECB:s räntesättningskommitté, uttrycker att ECB ”..has only passed the halfway point of its tightening cycle..” (FT 22-12-26).

Vill du lämna en kommentar? Klicka här.

Observera att om du lämnar en kommentar för första gången kan det dröja någon dag innan den blir publicerad.

Vill du läsa förra veckans kommentarer? Klicka här.

23-01-01 Nr 1